Delta, die wichtigste Kennzahl im Optionshandel

Was ist das Options-Delta? Das Delta von Optionen gehört zu den sogenannten Optionsgriechen und bietet die Möglichkeit, die Preisentwicklung von Optionen und anderen Derivaten zu bestimmen.

Es handelt sich also um eine Sensitivitätskennzahl, die bestimmt, wie der Optionspreis reagiert, wenn der zugrundeliegende Kurs des Basiswertes steigt oder fällt. Andere Einflussfaktoren auf den Optionspreis wie der Zeitwertverfall werden dabei ausgeblendet.

Das Delta value wird auch dazu verwendet, um die sogenannte Deltaposition zu bestimmen. Mit der Delta Position kann die Aktienzahl ermittelt werden, die jeweils durch eine Optionsposition abgebildet wird.

Finden Sie den idealen Anbieter für Ihre Ansprüche in unserem Vergleich.

Stand der Tabelle / Letztes Update: 19.04.2025

- Ja

- Profitables Investieren mit Aktien & Optionen

- Monatliches Einkommen an der Börse

- In jeder Marktlage Geld verdienen

- Staatlich geprüftes Ausbildungsprogramm

Das Optionen-Delta in der Praxis

Wenn der Kurs einer Aktie oder eines anderen Basiswertes steigt oder fällt, ändert sich auch der Preis der darauf abgeschlossenen Option.

Nehmen wir an, ein Investor schließt eine Call-Option ab und der zugrundeliegende Aktienpreis steigt langsam über den vereinbarten Strike. Die Option liegt nun im Geld. Das macht die Option für den Optionshändler wertvoller. Umgekehrt trifft dies auch auf Put-Optionen zu. Wenn der Aktienkurs in Richtung Strike oder darunter fällt, wird die Option wertvoller.

Wichtig zu wissen ist, dass es sich dabei immer auf die Kursveränderung der Aktie über eine Geldeinheit, etwa 1 € oder $1 bezieht. Bei Call Optionen nimmt das Deltavalue immer einen Wert zwischen 0 und 1 (immer positiv) an. Bei Put Optionen liegt der Wert des Delta immer zwischen 0 und -1 (immer negativ). Beispielsweise bei einem Delta von -0,50 € bedeutet es, dass der Preis der Option um 0,50 € steigt, wenn der Aktienkurs um 1 € fällt.

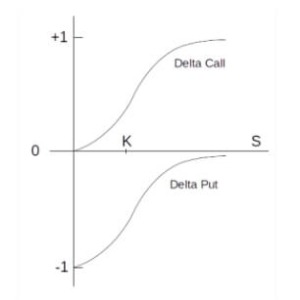

Deltadiagramm für einen Call und einen Put

K = Ausübungspreis (Strike)

S = Spot Price Aktie (aktueller Kurs)

Beispiel

Ein Delta von 0,50 zu einer Call Option sagt aus, dass sich der Preis der Option um 0,50 € erhöht, wenn sich der Aktienkurs um 1 € erhöht. Umgekehrt sinkt der Optionspreis um 0,50 €, wenn die Aktie um 1 € fällt.

Betrug der ursprüngliche Optionspreis bezogen auf eine Aktie, die zu 50 € notiert beispielsweise 2 € und erhöht sich nun auf 2,50 €, bedeutet das einen Anstieg des Optionspreises um 25 %, obwohl der Aktienkurs nur um 1 Euro auf 51 € oder um 2 % steigen würde. Hält ein Anleger eine Option über 100 Aktien und würde diese nun wieder verkaufen, könnte er allein aus dem Verkauf der Call Option 50 € Gewinn ziehen, da er nun 250 € Prämie einnehmen würde.

Wie verändert sich das Delta im Zeitablauf?

Die Angabe des Optionen-Delta ist immer nur eine Momentaufnahme. Je weiter eine Call Option aus dem Geld liegt, umso mehr nähert es sich dem Wert null. Je weiter die Option im Geld ist, umso mehr nähert sich der Wert des Delta 1 an. Hinzu kommt, dass sich das Delta einer im Geld liegenden Call Option schneller vergrößert, je kürzer die Restlaufzeit ist. Bei aus dem Geld liegenden Call Optionen sinkt das Delta dementsprechend schneller. Call Optionen, die nah am Geld liegen weisen ein Delta um die 0,5 auf. Für Put-Optionen gelten die gleichen Aussagen nur mit negativem Delta und bezogen auf fallende Kurse beim Basiswert.

Das Delta von Optionen berechnen

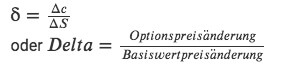

Die Herleitung des Optionsdelta ist recht kompliziert. Sie basiert auf der Formel für den Optionspreis von Black Scholes. Aber keine Angst, die Werte werden Dir bei Deinem Optionsbroker angezeigt. Vereinfacht gesagt, ist das Optionsdelta der Quotient aus der Optionspreisänderung und der Basiswertänderung:

Was ist die Deltaposition?

Mit der Deltaposition ist die Anzahl der Aktien gemeint, die durch eine Optionsposition abgebildet wird. Besitzt du beispielsweise 10 Call Optionen mit einer jeweiligen Kontraktgröße von 100 Aktien und beträgt das Delta 0,5, also nah am Geld, beträgt die Deltaposition 500 (10 Optionen x 100 Aktien x 0,5).

Der Wert ist von Bedeutung, wenn ein bestehendes Optionsportfolio delta-neutral aufgestellt werden soll, um es insgesamt weniger anfällig für Preisänderungen der zugrundeliegenden Aktien zu machen. Das wird auch als Deltahedging bezeichnet. In dem Fall müsste man eine entgegengesetzte Position mit einer negativen Deltaposition von -500, also mit Puts, aufbauen.

Gleiches gelingt, wenn zu einer Call Position mit einem Potionsdelta von 0,5 über 100 Aktien insgesamt 50 Aktien leer verkauft werden. Warum? Weil das Optionsdelta der 100 Aktien immer 1 beträgt und bei 50 Aktien 0,5.