Wieso hat Berkshire Hathaway zwei verschiedene Aktien?

Was bringt es dir, dass Warren Buffett für sein Unternehmen eine zweite Aktie auf den Markt brachte und wie kam es dazu?

Berkshire Hathaway ist das Unternehmen und Lebenswerk Warren Buffetts, einem der begabtesten Investoren der Geschichte. 1965 übernahm Buffett die Textilfirma und formte daraus in kurzer Zeit die Investmentholding, welche heute die teuersten Aktien der Welt am Markt anbietet.

Um sehr hochpreisige Aktien auch für eine Vielzahl an Aktionären zugänglich zu machen, gibt es sogenannte Aktiensplits. Dabei senkt das Unternehmen den Wert, indem es weitere Aktien ausschüttet und erhält zusätzliche Einnahmen.

Beide Varianten sind „teuer“

Da in der Unternehmenspolitik niemals ein sogenannter Aktiensplit vorgesehen war und der Wert des Unternehmens über die Zeit fortlaufend stieg, wuchs der Wert der Aktie bereits bis in die Mitte der 1990er-Jahre auf ungefähr 30.000 US-Dollar.

Somit konnten Kleinanleger und Privatinvestoren nur schwer bis gar nicht in die Berkshire-Aktie investieren. Auch wenn Buffett das nicht störte, wollte er verhindern, dass Investmentfonds als „Berkshire-Klone“ seine Aktien vertreiben und erfand die B-Aktie.

Mit 1/30 der Anteile einer Aktie der Klasse A und nur 1/200 der Stimmrechte und einem Preis von knapp 1000 US-Dollar war der Preis noch immer nicht günstig aber deutlich erschwinglicher. In den nächsten Jahren stieg die Aktie bis auf über 3000 US-Dollar an und fiel somit wieder deutlich aus dem Interessenbereich der Kleinanleger heraus.

Berkshire Hathaway’s B-Aktie

Broker kritisierten diesen Umstand, da der Aktie Handelsvolumen fehle. Zwar waren sie deutlich günstiger zu kaufen als die Klasse A, jedoch lag die Klasse B zu keinem Zeitpunkt unter 990 US-Dollar und somit immer noch außerhalb der üblichen Handelsklassen. Buffett nutzte diesen Umstand und generierte zusätzliche Einnahmen für die Übernahme des Eisenbahnunternehmens Burlington Northern Santa Fe.

2010 splittete Berkshire die B-Aktie im Verhältnis 1:50 und senkte ihren Preis von 3325 auf 66 Dollar. Zusammengefasst ergibt das aus dem ursprünglichen Verhältnis von 1 zu 30 nun ein 1500-tel Anteil einer A-Aktie und ein 10.000-tel Stimmrecht. Markttechnisch ergab der Split Sinn, da die Baby Berkshires (wie die B-Aktie genannt wird) somit auch bessere Bewertung im besagten Handelsvolumen genossen.

Zahlen, Daten und Fakten:

- Einführung der B-Aktie: 1996

- Verhältnis 1996 A/B = 1/30

- 1:50 Aktiensplit: 21.01.2010

- Kurse nach dem Aktiensplit: Klasse A: 108.000 US-Dollar Klasse B: 64 US-Dollar

- Kurse aktuell: Klasse A: 432.000 US-Dollar Klasse B: 286 US-Dollar

Aktienhandel lernen

Lerne mit Aktien zu handeln und zu investieren. Baue dir ein monatliches Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Mit dem staatlich geprüften Ausbildungsprogramm von DeltaValue ist der Einstieg schnell, zeitsparend und profitabel möglich. Klicke hier um zu erfahren, wie auch du Vermögen an der Börse aufbauen kannst.Vorteile der Klasse B

Ein wesentlicher Vorteil für Kleinanleger liegt in der Liquidität. Hältst du eine Aktie der Klasse A und benötigst für eine unvorhergesehene Rechnung 30.000 Dollar oder Euro, kannst du in die Lage kommen, die Aktie verkaufen zu müssen und somit rund 300.000 Dollar Aktienkapital zu verkaufen, obwohl du nur ein Zehntel benötigst.

Die Baby Berkshires bieten Aktionären also mehr Flexibilität in ihrer Finanzplanung. Buffett selbst ist eher unglücklich über dieses Konstrukt, da er fürchtet, durch die leichtere Zugänglichkeit der Anteile seines Unternehmens könnten qualitativ minderwertige Investoren dem Berkshire-Kreis beitreten. Gemeint sind hiermit vor allem weniger erfahrene Börsianer, die Marktbewegungen schlechter beurteilen können.

Wenn in der Folge also ein Großteil der Berkshire-Eigner im Sinne Buffetts falsch reagieren, wie zum Beispiel bei einem Panikverkauf, könnte der Kurs abstürzen, ohne dass es einen marktbasierten Grund dafür gibt. Irrationale Entscheidungen wären also wahrscheinlicher als sie bei der A-Klasse mit vorrangig langfristig orientierten und wohlsituierten Aktionären der Fall sind.

Genau aus diesem Grund ist es möglich seine Anteile der A-Aktie in B-Aktien umzutauschen und nicht umgekehrt. Buffett verhindert so, dass Kleinanleger Stück für Stück B-Anteile kaufen und sie später in A-Anteile umwandeln lassen. Außerdem würde es ansonsten kaum noch Sinn ergeben A-Aktien sofort zu kaufen, sofern dir das Stimmrecht nicht wichtig ist.

Berkshire Hathaway A oder B?

Als Fazit lässt sich zunächst einmal sagen, dass durch die B-Aktie und ihren vergleichsweise niedrigen Einkaufspreis deutlich mehr Aktionäre die Anteile Berkshire Hathaways kaufen können. Ebenso verbessert sich die Flexibilität der Aktionäre durch kleinere Losgrößen, da gewisse Liquiditätsprobleme in kleineren Schritten behoben werden können.

Insgesamt entstehen für Kleinaktionäre also wenig spürbare Nachteile. Größere Investoren, welche langfristige Sicherheit im Berkshire Imperium gesucht haben, könnten unter Umständen befürchten, „störende“ Investoren in ihre Kreise aufnehmen zu müssen, was auch gleichzeitig die größte Sorge des Unternehmens und dessen Leitung ist.

Aber auch Berkshire Hathaway selber konnte durch die zusätzlichen finanziellen Mittel die Übernahme von Santa Fe finanzieren. Grundsätzlich ist der Schachzug mit einer zweiten Aktienklasse – bis auf diverse Sorgen und Vermutungen – für die Geschäftsführung, die Aktionäre und das Unternehmen selbst mit positiven Ergebnissen zu bewerten.

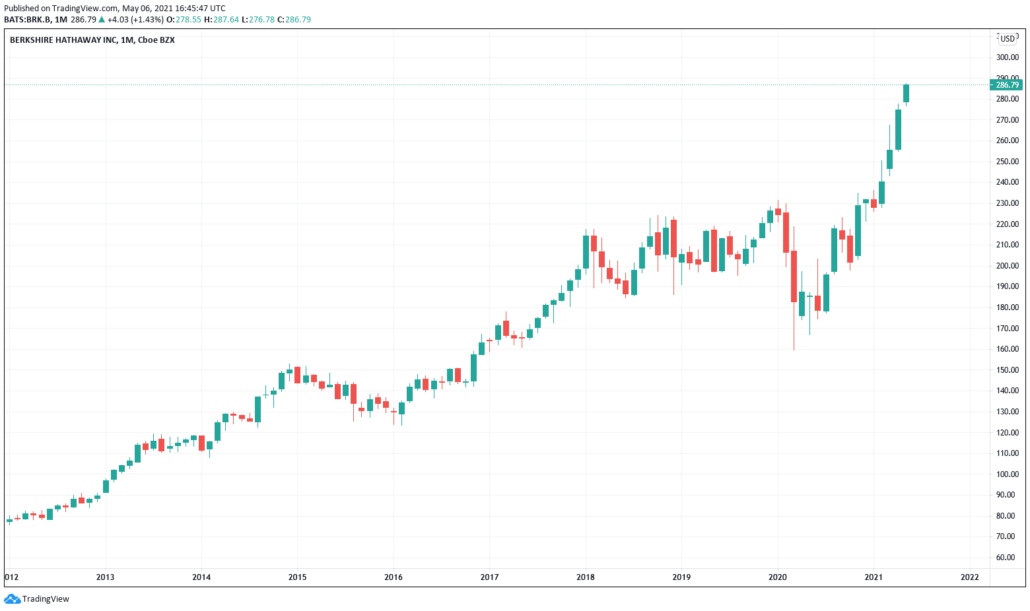

Auch die oben erwähnten Kursentwicklungen zeigen keine schlechten Auswirkungen. Der Markteintritt der B-Aktie ist 22 Jahre und der Split über 10 Jahre her. Seit beiden Ereignissen haben sich beide Aktienkurse weiterhin außergewöhnlich gut entwickelt. Prognostiziert werden auch für die Zukunft Rekordrenditen der Aktien Berkshire Hathaways.

Höhere Zinssätze beeinflussen die Menschen auf unterschiedliche Weise. Der Effekt höherer Zinssätze wirkt sich nicht auf jeden Verbraucher gleichermaßen aus. Verbraucher mit hohen Hypotheken werden von steigenden Zinsen überproportional betroffen sein. Ein hoher Anstieg der Zinssätze zur Bekämpfung der Inflation kann Haushalten mit großen Hypotheken erhebliche Schwierigkeiten bereiten. Sparer hingegen werden durch eine Zinserhöhung besser gestellt. Die Geldpolitik als makroökonomisches Instrument ist daher nur wenig effektiv.

Höhere Zinssätze beeinflussen die Menschen auf unterschiedliche Weise. Der Effekt höherer Zinssätze wirkt sich nicht auf jeden Verbraucher gleichermaßen aus. Verbraucher mit hohen Hypotheken werden von steigenden Zinsen überproportional betroffen sein. Ein hoher Anstieg der Zinssätze zur Bekämpfung der Inflation kann Haushalten mit großen Hypotheken erhebliche Schwierigkeiten bereiten. Sparer hingegen werden durch eine Zinserhöhung besser gestellt. Die Geldpolitik als makroökonomisches Instrument ist daher nur wenig effektiv. Steigende Zinsen können eine Rezession auslösen. Der Rückgang der Nachfrage im Inland durch Unternehmen und Verbraucher sowie die Aufwertung der Währung kann eine Volkswirtschaft in die Rezession führen.

Steigende Zinsen können eine Rezession auslösen. Der Rückgang der Nachfrage im Inland durch Unternehmen und Verbraucher sowie die Aufwertung der Währung kann eine Volkswirtschaft in die Rezession führen. Der Primärzinssatz (Basiszinssatz) wird von der Zentralbank festgelegt. Wenn die Zentralbank befürchtet, dass die Inflation ansteigen könnte, kann sie die Zinsen zu erhöhen, um die Nachfrage zu senken und das Wirtschaftswachstum zu drosseln. In der Regel werden diese erhöhten Zinssätze der Zentralbank durch die Geschäftsbanken an Unternehmen und Verbraucher weitergereicht. Neben den Auswirkungen auf das verfügbare Einkommen für Haushalte, sinkt die Investitionsbereitschaft von Unternehmen. An den Finanzmärkten sind Umschichtungen von Aktien in festverzinsliche Wertpapiere die Folge einer Zinserhöhung. Eine weitere Auswirkung einer Zinserhöhung liegt im Wechselkurs. Exporte werden durch den Anstieg der Währung reduziert, Importe nehmen zu.

Der Primärzinssatz (Basiszinssatz) wird von der Zentralbank festgelegt. Wenn die Zentralbank befürchtet, dass die Inflation ansteigen könnte, kann sie die Zinsen zu erhöhen, um die Nachfrage zu senken und das Wirtschaftswachstum zu drosseln. In der Regel werden diese erhöhten Zinssätze der Zentralbank durch die Geschäftsbanken an Unternehmen und Verbraucher weitergereicht. Neben den Auswirkungen auf das verfügbare Einkommen für Haushalte, sinkt die Investitionsbereitschaft von Unternehmen. An den Finanzmärkten sind Umschichtungen von Aktien in festverzinsliche Wertpapiere die Folge einer Zinserhöhung. Eine weitere Auswirkung einer Zinserhöhung liegt im Wechselkurs. Exporte werden durch den Anstieg der Währung reduziert, Importe nehmen zu.

Cleverselect Investments stellt 2 unterschiedliche Musterdepots auf, sodass für jeden Anlegertypen eine passende Variante besteht, die seiner individuellen Anlage-Vorliebe am ehesten entspricht. Die Musterdepots sind dabei in ihrem Aufbau und ihrer Entwicklung sehr einfach nachzuvollziehen, was natürlich motiviert, dass Du diese selbst real oder zunächst fiktiv nachbildest, um Deine eigene Anlagestrategie auszuprobieren oder selbst real umzusetzen. Zur Information der Interessenten und Anleger wird der Börsenbrief mit wöchentlichen Ausgaben herausgegeben.

Cleverselect Investments stellt 2 unterschiedliche Musterdepots auf, sodass für jeden Anlegertypen eine passende Variante besteht, die seiner individuellen Anlage-Vorliebe am ehesten entspricht. Die Musterdepots sind dabei in ihrem Aufbau und ihrer Entwicklung sehr einfach nachzuvollziehen, was natürlich motiviert, dass Du diese selbst real oder zunächst fiktiv nachbildest, um Deine eigene Anlagestrategie auszuprobieren oder selbst real umzusetzen. Zur Information der Interessenten und Anleger wird der Börsenbrief mit wöchentlichen Ausgaben herausgegeben. Cleverselect Investments ist ein Börsenbrief, den Du sicher abonnieren kannst, wenn Du auf jede Entwicklung des Marktes mit einer klugen Anlagestrategie reagieren willst und dabei wertvolle Tipps und Informationen von versierten Experten und Börsenprofis brauchst. Du kannst den Börsenbrief in 2 Varianten abonnieren. Es gibt sowohl ein Halbjahres- als auch ein Jahresabonnement.

Cleverselect Investments ist ein Börsenbrief, den Du sicher abonnieren kannst, wenn Du auf jede Entwicklung des Marktes mit einer klugen Anlagestrategie reagieren willst und dabei wertvolle Tipps und Informationen von versierten Experten und Börsenprofis brauchst. Du kannst den Börsenbrief in 2 Varianten abonnieren. Es gibt sowohl ein Halbjahres- als auch ein Jahresabonnement. Natürlich sind Tipps, Tricks, Kniffe und Insider-Informationen das A und das O für den Handel an der Börse. Stefan Böhm verfügt über reichlich Erfahrung im praktischen Handel. Dazu kommt seine Qualifikation als Börsenexperte. Wenn es Neuigkeiten an der Börse, oder bei Unternehmen gibt ist Stefan Böhm garantiert auf der Höhe der Zeit. Nichts geht an ihm vorbei und es gibt keinen Aspekt, der von ihm nicht erfasst wird. Als Spezialist für das Trading kann Stefan Böhm nicht nur die bewährten Methoden erklären und vertiefen, sondern auch neue Horizonte aufzeigen.

Natürlich sind Tipps, Tricks, Kniffe und Insider-Informationen das A und das O für den Handel an der Börse. Stefan Böhm verfügt über reichlich Erfahrung im praktischen Handel. Dazu kommt seine Qualifikation als Börsenexperte. Wenn es Neuigkeiten an der Börse, oder bei Unternehmen gibt ist Stefan Böhm garantiert auf der Höhe der Zeit. Nichts geht an ihm vorbei und es gibt keinen Aspekt, der von ihm nicht erfasst wird. Als Spezialist für das Trading kann Stefan Böhm nicht nur die bewährten Methoden erklären und vertiefen, sondern auch neue Horizonte aufzeigen. Das Magazin „Böhms DAX-Strategie“ erscheint regelmäßig und ist kostenlos. Die Art der Inhalte ist sorgfältig ausgewählt. Es gibt spezielle Themen, um die sich der Experte vertieft kümmert und die er seinen Lesern gesondert präsentieren möchte. Anfänger können sich mit dem Magazin und den weiteren Angeboten von Stefan Böhm ein umfangreiches und notwendiges Fachwissen erarbeiten. Dieser Service kostet natürlich Geld, allerdings ist jeder Cent in die Angebote von Stefan Böhm gut investiert. Der Profi hat sich über die Jahre hinweg als Experte für die Börse und das Trading einen ausgezeichneten Ruf erarbeitet.

Das Magazin „Böhms DAX-Strategie“ erscheint regelmäßig und ist kostenlos. Die Art der Inhalte ist sorgfältig ausgewählt. Es gibt spezielle Themen, um die sich der Experte vertieft kümmert und die er seinen Lesern gesondert präsentieren möchte. Anfänger können sich mit dem Magazin und den weiteren Angeboten von Stefan Böhm ein umfangreiches und notwendiges Fachwissen erarbeiten. Dieser Service kostet natürlich Geld, allerdings ist jeder Cent in die Angebote von Stefan Böhm gut investiert. Der Profi hat sich über die Jahre hinweg als Experte für die Börse und das Trading einen ausgezeichneten Ruf erarbeitet.

Das Angebot von Oxford Club könnte man getrost als verzichtbar beschreiben, wenn der Anbieter nicht schon einige Erfolge vorzuweisen hätte. Als User kann man die Qualität der Analysen und der News direkt nachverfolgen. Möglich wird das durch ein

Das Angebot von Oxford Club könnte man getrost als verzichtbar beschreiben, wenn der Anbieter nicht schon einige Erfolge vorzuweisen hätte. Als User kann man die Qualität der Analysen und der News direkt nachverfolgen. Möglich wird das durch ein  Die Bezeichnung hört sich schon so exklusiv an. Das ist auch berechtigt, denn mit seiner Erfahrung hat der Oxford Club schon seit Jahren eine erfolgreiche Basis an Kunden um sich versammelt. Natürlich können Dich die Tipps und die Tricks des Börsenbriefs nicht von Deiner Verantwortung für Dein

Die Bezeichnung hört sich schon so exklusiv an. Das ist auch berechtigt, denn mit seiner Erfahrung hat der Oxford Club schon seit Jahren eine erfolgreiche Basis an Kunden um sich versammelt. Natürlich können Dich die Tipps und die Tricks des Börsenbriefs nicht von Deiner Verantwortung für Dein  Diese Frage musst Du Dir natürlich stellen. Wahr ist, dass die Magazine und Analysen ausnahmslos in hoher Qualität publiziert werden. Gerade wenn Du Dich mit den Börsen befasst und fundierte Analysen und News benötigt, dann ist ein Abonnement auf jeden Fall die richtige Lösung für Dich. Doch die Kosten dafür sind in der Regel etwas höher. Es lohnt sich für Dich also wirklich erst dann, wenn Du in den professionellen Handel einsteigen möchtest und dabei auf die Erfahrung von Profis vom Fach nicht verzichten willst.

Diese Frage musst Du Dir natürlich stellen. Wahr ist, dass die Magazine und Analysen ausnahmslos in hoher Qualität publiziert werden. Gerade wenn Du Dich mit den Börsen befasst und fundierte Analysen und News benötigt, dann ist ein Abonnement auf jeden Fall die richtige Lösung für Dich. Doch die Kosten dafür sind in der Regel etwas höher. Es lohnt sich für Dich also wirklich erst dann, wenn Du in den professionellen Handel einsteigen möchtest und dabei auf die Erfahrung von Profis vom Fach nicht verzichten willst.

Der Ankauf von Wertpapieren ist stets mit einem finanziellen Risiko verbunden. Dies betrifft nicht nur die Kursschwankungen, denn alleine der Besitz kann mit höheren Ausgaben verbunden sein. Um Fehlinvestitionen zu vermeiden, legen sich zahlreiche Anleger einen Börsenbrief zu. Hierbei handelt es sich um Publikationen, die in regelmäßigen Abständen Börsentipps sowie Kauf- und Verkaufsempfehlungen für Wertpapiere herausbringen. Veröffentlicht werden diese unter anderem von Banken, Finanzverlagen und Vermögensverwaltern. Börsenbriefe können bei Vertrieben wie Börsenkiosk.de erstanden werden – jenes Portal bietet Interessenten die 40 renommiertesten Schriftenreihen in diesem Bereich an. Allerdings ist anzumerken, dass dort nicht alle Börsenbriefe, die es in Deutschland derzeit auf dem Markt gibt, erhältlich sind.

Der Ankauf von Wertpapieren ist stets mit einem finanziellen Risiko verbunden. Dies betrifft nicht nur die Kursschwankungen, denn alleine der Besitz kann mit höheren Ausgaben verbunden sein. Um Fehlinvestitionen zu vermeiden, legen sich zahlreiche Anleger einen Börsenbrief zu. Hierbei handelt es sich um Publikationen, die in regelmäßigen Abständen Börsentipps sowie Kauf- und Verkaufsempfehlungen für Wertpapiere herausbringen. Veröffentlicht werden diese unter anderem von Banken, Finanzverlagen und Vermögensverwaltern. Börsenbriefe können bei Vertrieben wie Börsenkiosk.de erstanden werden – jenes Portal bietet Interessenten die 40 renommiertesten Schriftenreihen in diesem Bereich an. Allerdings ist anzumerken, dass dort nicht alle Börsenbriefe, die es in Deutschland derzeit auf dem Markt gibt, erhältlich sind. Eine Geldanlage ist oftmals mit erheblichen Ausgaben verbunden. So können nicht selten Depot-, Bearbeitungs- sowie Vermögensverwaltungsgebühren der Bankinstitute die Rendite beträchtlich schrumpfen. Aus diesem Grund wollen etliche Anleger die Mehrausgaben verständliche Weise als Werbungskosten geltend machen. Bis zum Jahr 2009 war dies möglich. Allerdings hat sich die Rechtslage seitdem stark geändert – mit der Einführung der Abgeltungssteuer gilt bei Kapitaleinkünften gleichzeitig ein Abzugsverbot für Werbungskosten. Es wird bei Einzelpersonen lediglich der Sparer-Pauschbetrag von 801 Euro abgezogen, wobei tatsächlich entstandene Werbungskosten derzeit unberücksichtigt bleiben.

Eine Geldanlage ist oftmals mit erheblichen Ausgaben verbunden. So können nicht selten Depot-, Bearbeitungs- sowie Vermögensverwaltungsgebühren der Bankinstitute die Rendite beträchtlich schrumpfen. Aus diesem Grund wollen etliche Anleger die Mehrausgaben verständliche Weise als Werbungskosten geltend machen. Bis zum Jahr 2009 war dies möglich. Allerdings hat sich die Rechtslage seitdem stark geändert – mit der Einführung der Abgeltungssteuer gilt bei Kapitaleinkünften gleichzeitig ein Abzugsverbot für Werbungskosten. Es wird bei Einzelpersonen lediglich der Sparer-Pauschbetrag von 801 Euro abgezogen, wobei tatsächlich entstandene Werbungskosten derzeit unberücksichtigt bleiben. Zu den Klassikern der Börsenbrief Empfehlungen gehören theoretische Erläuterungen zu einer möglichst idealen Depotzusammenstellungen. Begriffe wie Diversifizierung, Investition in unterschiedliche Branchen und Märkte werden dabei durch attraktive Beschreibungen der Anlagemöglichkeiten erlebbar.

Zu den Klassikern der Börsenbrief Empfehlungen gehören theoretische Erläuterungen zu einer möglichst idealen Depotzusammenstellungen. Begriffe wie Diversifizierung, Investition in unterschiedliche Branchen und Märkte werden dabei durch attraktive Beschreibungen der Anlagemöglichkeiten erlebbar. Wenn Sie in die Aktien der großen, weltweit tätigen Unternehmen investieren, dann können Sie meist eine hervorragende Rendite erzielen. Ein hohes Wachstum und der ständige Ausbau von Marktanteilen sorgt dafür, dass inerer Wert sowie Kurs und Dividende Ihr Depot wachsen lassen. Egal ob Sie mittelfristig für eine Immobilie ansparen oder eine stabile Säule für die Rentenphase schaffen möchten.

Wenn Sie in die Aktien der großen, weltweit tätigen Unternehmen investieren, dann können Sie meist eine hervorragende Rendite erzielen. Ein hohes Wachstum und der ständige Ausbau von Marktanteilen sorgt dafür, dass inerer Wert sowie Kurs und Dividende Ihr Depot wachsen lassen. Egal ob Sie mittelfristig für eine Immobilie ansparen oder eine stabile Säule für die Rentenphase schaffen möchten.