Die besten Short ETF

Short ETF sind Indexfonds, mit denen Du Dein Depot in schwierigen Marktphasen absichern kannst. Obwohl die Aktienkurse steigen, ist die Unsicherheit an den Märkten derzeit groß. Der bevorstehende Brexit, der Handelskonflikt mit den USA und eine extrem aufgeblähte Liquidität in den Märkten lassen die nächsten Kurskorrekturen an den Börsen mehr als wahrscheinlich werden.

Um ein Abschmelzen des Depots zu verhindern, greifen immer mehr Anleger zu Short ETF. Diese funktionieren wie ein Spiegel der normalen „Long“-ETFs. Während Anleger in beispielsweise ein ETF auf den Dax, von steigenden Kursen profitieren, steigen die Werte von Short ETFs, wenn die Kurse fallen. Möglich ist das durch den Einsatz von Swaps, da die Short ETFs nicht durch eine einfache physische Unterlage mit den in einem Index zusammengefassten Aktien gebildet werden können.

Hier möchten wir Dir, für den Fall der Fälle, fünf beliebte Short ETFs auf den DAX, den S&P 500, Nasdaq 100 und den Dow Industrial vorstellen.

Finden Sie den idealen Broker für Ihre Ansprüche in unserem Vergleich.

Stand der Tabelle / Letztes Update: 25.03.2025

- Ja

- Einfache Kopierfunktion für das Copy Trading

- Kostenloses Demokonto

- Kostenloses Weiterbildungsangebot

51 % der CFD-Einzelhandelskonten verlieren Geld.

- Ja

- Große Auswahl an Währungspaaren als CFDs

- Geringe Mindesteinzahlung ab 20 €

- Niedrige Spreads ab 1.3 bei Forex

76% der privaten CFD Konten verlieren Geld

- Nein

- Dauerhaft ohne Kontoführungsgebühr

- Über 1800 Fonds-Sparpläne Fonds

- Online-Bildungsangebote

* Hinweis: CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 67 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Diese Seite richtet sich nicht an die belgische Öffentlichkeit.

Xtrackers ShortDAX Daily ETF (Ohne Hebel)

Der von der DWS Investment S.A bereits im Jahr 2007 aufgelegte Xtrackers ShortDAX Daily Swap UCITS ETF 1C (DXSN) hat das Ziel, die Wertentwicklung des Dax bereits im Jahr 2007 invers auf Tagesbasis abzubilden. Der thesaurierende Short ETF kann also genutzt werden, um fallende Kurse bei Dax-Werten abzusichern.

Hierzu wird in Index-Swaps und Wertpapiere für freie Liquidität investiert. Das Fondsvolumen beträgt aktuell ca. 468 Millionen Euro. Die Total Expense Ratio (TER) beträgt 0,40 %. Die Performance ist aktuell wegen der Aufwärtsbewegungen beim Dax naturgemäß negativ. Der Verlust in den letzten 12 Jahren beträgt etwa 15 % und konnte damit die Wertsteigerung beim Dax optimal spiegeln.

Xtrackers ShortDAX x2 Daily ETF (Mit Hebel 2)

Der Short ETF Xtrackers ShortDAX x2 Daily Swap UCITS ETF 1C (DBPD) wurde ebenfalls von der DWS Investment S.A. emittiert. Ziel des im Jahr 2010 aufgelegten, thesaurierenden Short ETF ist die umgekehrte Wertentwicklung des Dax auf Tagesbasis mit dem Faktor 2 zusätzlich mit einem Zinsanteil auf Basis des dreifachen EONIA-Satzes abzubilden.

Die gespiegelte Dax-Entwicklung mit dem Faktor 2 wird mit entsprechenden Index-Swaps sowie mit dem Kauf und Verkauf von Wertpapieren sichergestellt. Das Anlagevolumen beträgt aktuell knapp 113 Millionen Euro. Die Total Expense Ratio beträgt 0,6 %.

PROSHARES TRUST ULTRASHORT S&P 500 ETF (Mit Hebel 2)

Der 2006 vom amerikanischen Emittenten Proshares initiierte Short ETF PROSHARES TRUST ULTRASHORT S&P 500 (SDS) bildet über Swaps die umgekehrte tägliche Entwicklung von Large Caps aus dem S&P 500 mit dem Hebel 2 ab.

Das Anlagevolumen beträgt derzeit 870 Millionen US-Dollar. Die 12-Monat-Rendite betrug zuletzt wegen des Anstiegs des S&P -17,83 %. Die Expense Ratio liegt bei 0,9 %. Das Hebelprodukt eignet sich für Dich zur kurzfristigen Absicherung Deiner Anlagen im S&P 500 in bärischen Zeiten.

Aktienhandel lernen

Lerne mit Aktien zu handeln und zu investieren. Baue dir ein monatliches Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Mit dem staatlich geprüften Ausbildungsprogramm von DeltaValue ist der Einstieg schnell, zeitsparend und profitabel möglich. Klicke hier um zu erfahren, wie auch du Vermögen an der Börse aufbauen kannst.

PROSHARES TRUST ULTRASHORT QQQ ETF (Mit Hebel 2)

Der 2006 ebenfalls von ProShares aufgelegte ETF PROSHARES TRUST ULTRASHORT QQQ ETF (QID) versucht die tägliche Entwicklung des Nasdaq 100 invers mit dem Faktor zwei widerzuspiegeln.

Wenn Du also beispielsweise mit einem ETF in den Nasdaq 100 investiert hast, um von der Entwicklung von Apple, Amazon, Facebook & Co zu profitieren, kannst Du also mit dem halben Einsatz Dein Portfolio gegen eine Talfahrt des Nasdaq absichern. Das tägliche Handelsvolumen beträgt etwa 2,4 Millionen US-Dollar und das gesamte Anlagevolumen. Die 12-Monatsrendite liegt derzeit wegen des ebenfalls gestiegenen Nasdaq 100 bei -13,20 % und die Expense Ratio bei 0,95 %.

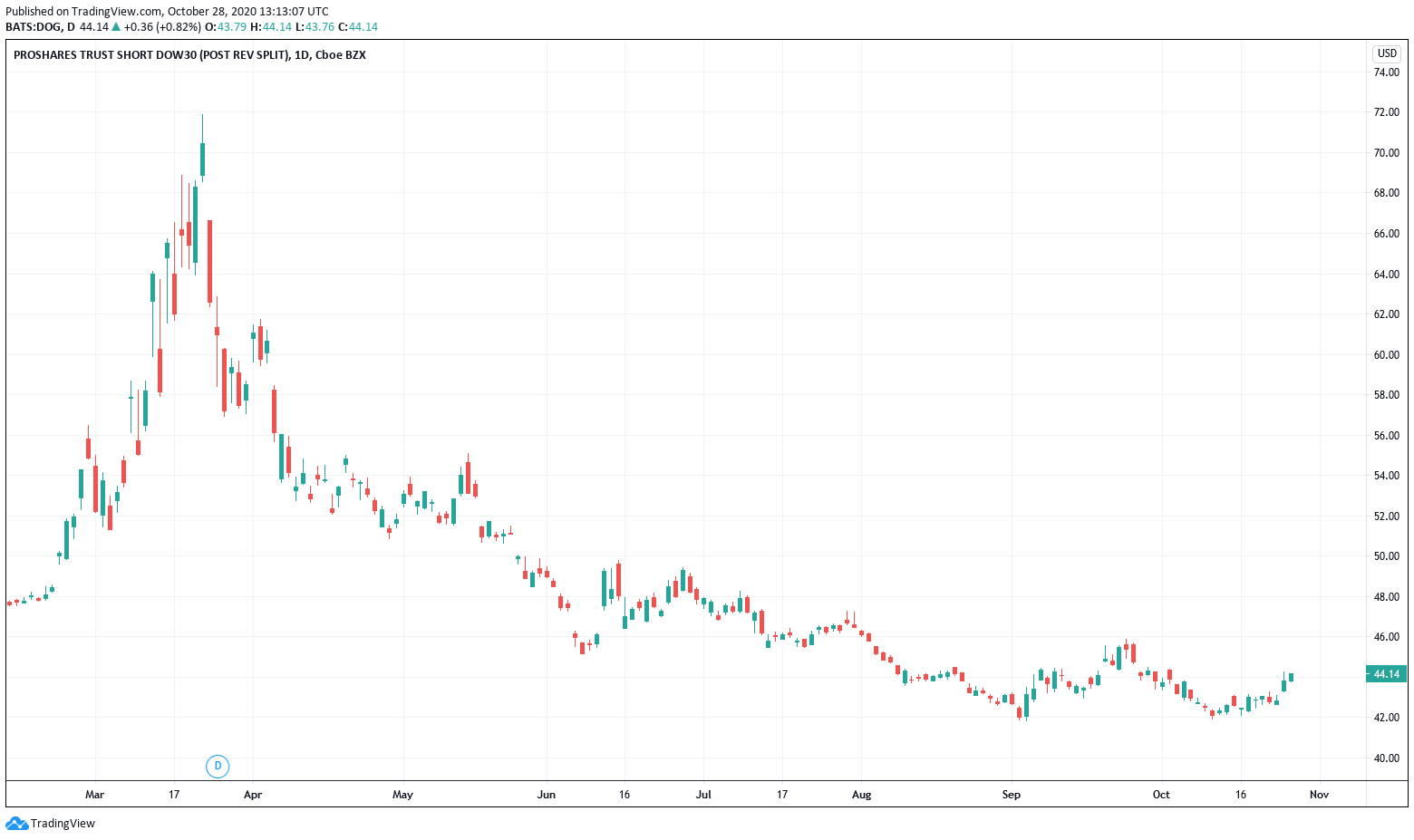

PROSHARES TRUST SHORT DOW30 (Ohne Hebel)

Zur Absicherung eines Depots mit Dow 30 Werten kannst Du den PROSHARES TRUST SHORT DOW30 (DOG) nutzen.

Wie alle anderen Short ETF eignet sich auch dieses ETF nur als kurzfristiges Sicherungsinstrument für eine Talfahrt des zugrundeliegenden Index. Der 2006 emittierte Short ETFs weist eine Expense Ratio von 0,95 % auf. Die 12-Monats-Rendite liegt bei -13,44 %, entsprechend der umgekehrten Entwicklung des Dow 30 im gleichen Zeitraum. Das Anlagevolumen beträgt 241 Millionen US-Dollar.

Funktionsweise eines Short ETF

Durch die relativ günstigen Gebühren für den Kauf und Verkauf von ETF-Anteilen, die Open-End-Konstruktion sowie die große Liquidität in den Märkten kannst Du Short ETF für kurzfristige Absicherungen Deines Portfolios nutzen und so zwischenzeitliche Abwärtstrends abfedern. Du kannst einfach einen Short ETF kaufen, wenn die Kurse fallen und Du verkaufst ihn wieder, wenn es wieder aufwärts geht.

Wenn der Short ETF zusätzlich liquide Mittel anlegt, ist sogar eine kleine zusätzliche Rendite drin. Da Short ETF jedoch generell nur für den kurzfristigen Handel geeignet sind, sollte eine Dividende nicht im Vordergrund Deiner Trading-Entscheidung stehen.

Mit einem Hebel-ETF (Levereged ETF), kannst Du die Absicherung zusätzlich optimieren und die Kosten verringern. Bei einem Hebel von zwei musst Du beispielsweise nur die Hälfte des ursprünglich investierten Kapitals einsetzen. Mit jedem zusätzlichen Hebel steigt allerdings das Risiko des Totalverlustes der Investition beim mangelnden Risikomanagement. Trading Anfänger können diese vorher mit einem kostenlosen Demokonto üben.

Dein Kommentar

An Diskussion beteiligen?Hinterlasse uns Deinen Kommentar!