Trailing Stop Loss berechnen und richtig setzen

Wer ins Trading einsteigt, kommt nicht drum herum, sich mit den Grundregeln des Risiko- und Money-Management auseinanderzusetzen. Eines der wichtigsten Instrumente zur Absicherung von Trades sind Stop Losses. Damit ist gemeint, dass wenn sich ein Kurs nicht in die gewünschte Richtung entwickelt, eine automatische Auflösung einer Position erfolgt, wenn der Kurs eine vorher definierte Verlustmarke überschreitet. Die Verluste aus einem Trade werden so begrenzt beziehungsweise minimiert. Eine besondere Form des Stop Loss ist das sogenannte Trailing Stop Loss (TSL).

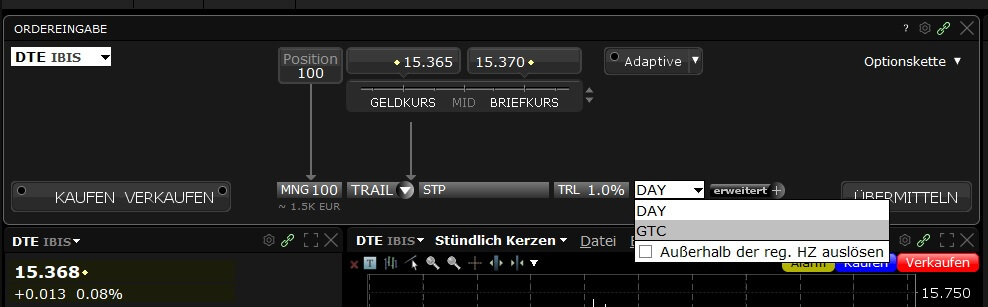

Wie ein Trailing Stop Loss funktioniert und wie er in TraderWorkStation richtig gesetzt wird, wollen wir uns genauer anschauen.

Finden Sie den idealen Broker für Ihre Ansprüche in unserem Vergleich.

Stand der Tabelle / Letztes Update: 25.12.2025

- Ja

- Einfache Kopierfunktion für das Copy Trading

- Kostenloses Demokonto

- Kostenloses Weiterbildungsangebot

61 % der CFD-Einzelhandelskonten verlieren Geld.

- Ja

- Große Auswahl an Währungspaaren als CFDs

- Geringe Mindesteinzahlung ab 20 €

- Niedrige Spreads ab 1.3 bei Forex

76% der privaten CFD Konten verlieren Geld

- Nein

- Dauerhaft ohne Kontoführungsgebühr

- Über 1800 Fonds-Sparpläne Fonds

- Online-Bildungsangebote

* Hinweis: CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 67 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Diese Seite richtet sich nicht an die belgische Öffentlichkeit.

Was ist ein Trailing Stop Loss?

Ein Trailing Stop Loss (TSL) ist eine Variante des klassischen Stop Loss Order. Er dient dazu auf der einen Seite einen Verlust zu begrenzen. Hierzu wird bei Unterschreiten beziehungsweise Überschreiten einer vorher definierten Verlustmarke eine automatische Order zum Schließen der Handelsposition ausgelöst. Zum anderen, wenn sich der Kurs in die gewünschte Richtung entwickelt wird der Stop Loss in die Richtung des Kurses nachgezogen. Der Trailing Stop Loss variiert also mit den Bewegungen des Marktes und ist nicht wie beim normalen Stop Loss auf eine bestimmte Marke fixiert.

Wie wird ein Trailing Stop Loss richtig gesetzt?

Eines vorweg: Es gibt keine Strategie, die immer zum Erfolg führt. Mit dem Setzen von Trailing Stop Losses wird das Ziel verfolgt, Gewinne laufen zu lassen und Verluste zu begrenzen. Manchmal liegt man damit falsch und manchmal richtig. Nicht einmal der ausgebuffteste Trader könnte von sich sagen, dass er nie daneben liegt und ausgestoppt wird, obwohl sich der Kurs später noch in die gewünschte Richtung bewegt hätte.

Die Frage wie ein Trailing Stop Loss richtig gesetzt wird, beinhaltet vorrangig einen technischen und einen strategischen Aspekt. Der technische Aspekt bezieht sich auf das Platzieren des Orderzusatzes in der Handelsplattform, beispielsweise im TraderWorkStation. Die Funktionsweise ist aber in anderen Handelsplattformen ähnlich.

Der Trailing Stop Loss kann dabei in % oder in Euro angegeben werden. Amt steht für Amount = absoluter Wert oder es kann ein prozentualer Abstand gewählt werden. Die Prozentangabe bezieht sich auf die Verlustbegrenzung hinsichtlich des eingesetzten Kapitals. Im Forexhandel besteht auch die Möglichkeit den TSL in Pips zu setzen.

Zusätzlich kann bestimmt werden, ob es nur für den heutigen Handelstag gelten soll (DAY) oder GTC (Good till Cancelled). Es kann sogar angegeben werden, ob der Trailing Stop Loss auch außerhalb der regulären Handelszeiten (HZ) gelten soll.

Strategisch gibt es beim Setzen des TSL mehrere Dinge zu berücksichtigen. Wird der TSL zu eng an den Ausführungskurs gelegt, besteht die Gefahr, dass ein zu schnelles Ausstoppen erfolgt, obwohl der Trade vielleicht im Nachhinein sogar noch gut gegangen wäre. Wird der Stop Loss dagegen zu weit vom Kurs entfernt gelegt, fällt der Verluste möglicherweise zu hoch aus oder es wird, wenn dich der Kurs zunächst in die gewünschte Richtung entwickelt zu viel vom Gewinn abgegeben.

Die Vorteile des Einsatzes von Trailing Stop Losses überwiegen jedoch, weshalb nahezu jeder Profi-Trader mit TSL, anstatt einfachen Stop Losses, arbeitet. Der TSL nimmt durch seinen Automatismus Emotionen aus dem Handelsprozess und bietet Tradern somit einen gewissen Kapitalschutz. Es handelt sich also um ein Basisinstrument des Risikomanagements.

Aktienhandel lernen

Lerne mit Aktien zu handeln und zu investieren. Baue dir ein monatliches Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Mit dem staatlich geprüften Ausbildungsprogramm von DeltaValue ist der Einstieg schnell, zeitsparend und profitabel möglich. Klicke hier um zu erfahren, wie auch du Vermögen an der Börse aufbauen kannst.

Beispiel für ein Trailing Stop Loss

Es wird eine Aktie oder ein CFD auf eine Aktie zu einem Kurs von 50 Euro gekauft (Call). Der Trailing Stop wird anfänglich auf 5 % gelegt. Fällt der Aktienkurs wider Erwarten unter die Marke von 47,50 Euro wird zur Begrenzung der Verluste ein automatischer Verkauf der Position bei 47,50 Euro ausgelöst. Der Verlust wird also auf 2,50 Euro begrenzt mal die gekaufte Anzahl an Aktien. Je nach Broker kommen Gebühren hinzu.

Steigt der Kurs jedoch wie gewünscht, beispielsweise auf 54 Euro wird die Verlustbegrenzung von 5 % automatisch auf den höheren Aktienkurs nachgezogen. „To Trail“ steht dabei für Verfolgen. Ein Trailing Stop Loss verfolgt also den aktuellen Preis. Der neue Stop Loss wird bei einem Kurs von 54 Euro auf 51,30 Euro gezogen. Der Vorteil wird somit offensichtlich.

Selbst wenn der Kurs der Aktie anschließend wieder fällt und bei 51,30 Euro dann eine Verkaufsorder ausgelöst wird, kann mit dem TSL in diesem Fall sogar Gewinn von 1,30 Euro pro Aktie erzielt werden. Der TSL dient also neben der Verlustbegrenzung auch zur Gewinnsicherung und ist damit ein starkes und flexibles Instrument für Trader zur Optimierung der Trades. Mit einem normalen fixen Stop Loss würde dagegen erst eine Verkaufsorder ausgelöst werden, wenn der Kurs unter die Marke von 47,50 Euro fällt.

TSL mithilfe von Average True Range setzten

Eine viel genutzte Strategie um den Wert für einen TSL zu berechnen, ist die Verwendung der Average True Range. Die Average True Range (ATR) ist ein Volatilitätsindikator. Dieser zeigt an, wie sich ein wie sich eine Position im Durchschnitt innerhalb eines Betrachtungszeitraumes entwickelt. Dabei wird der Durchschnitt aus den drei True Ranges berechnet (aktuelles hoch minus vorheriger Schlusskurs, aktuelles Tief minus vorheriger Schlusskurs und aktuelles Hoch minus aktuelles Minus) und anschließend der Durchschnitt ermittelt. Der ATR wird dabei fortlaufend in neu berechnet.

In einem Ein-Minuten-Chart also jede Minute und in einem Tageschart täglich. Zum Setzen des Stop Losses kann beispielsweise der aktuelle ATR-Wert mit dem Faktor 2 multipliziert werden. In diesem Fall wäre 0.30 * 2 = 0,60 Cent als absoluter Betrag. Beim Kauf eines Basiswertes wird der Trailing Stop Loss dann auf den Wert aktueller Kurs minus 2 x ATR gelegt. Beim Verkauf einer Position dementsprechend auf den aktuellen Kurs plus 2 x ATR.